Após cair no gosto de investidores institucionais, o Bitcoin tem ganhado força na narrativa de diversificação de portfólio. Analisamos o criptoativo como estratégia para aumentar o rendimento sem amplificar demais o risco.

Em 1492, Cristóvão Colombo ancorou sua fragata em uma pequena ilha das Bahamas. No que se sucedeu como o maior processo antropológico da história da humanidade, os europeus descobriram a existência das Américas enquanto procuravam a Índia.

Embarque em mais de 150 horas de conteúdo exclusivo sobre o universo das criptomoedas e blockchain na Plataforma BlockTrends.

Financiado pela coroa espanhola, Colombo estruturou a viagem com motivações comerciais. Não à toa, em suas diversas cartas enviadas à Isabel I, a Rainha da Espanha, Colombo citou “ouro” exatas 289 vezes.

A fixação dos espanhóis pelo metal precioso era justificada. Principal reserva de valor no mundo mercantilista, descobertas de jazidas de ouro tinham o poder de enriquecer nações em poucos anos.

Após estabelecer às margens do Lago Titicaca a potente Casa Real de Moneda de Potosí, os espanhóis iniciaram um acelerado processo de enriquecimento ao final do século XVI. No entanto, assim como os romanos haviam descoberto com um milênio de antecedência, a moeda é neutra.

Isto quer dizer, na prática, que a ampliação da oferta de moeda, por si só, jamais terá efeito positivo no crescimento de uma nação. Os espanhóis, que em poucas décadas, haviam inundado o mercado europeu com ouro, observaram um severo processo inflacionário se desenrolar no país.

E, claro, mesmo historicamente sendo o ativo mais bem-sucedido em impor a narrativa de reserva de valor, o ouro não conseguiu escapar do pecado capital da teoria monetária: inflação ocasionada pelo excesso na oferta de moeda.

A subjetividade da moeda

Vivemos em uma sociedade abruptamente diferente da Europa de Colombo e Isabel. No entanto, as regras monetárias permanecem imutáveis, assim como as narrativas populistas.

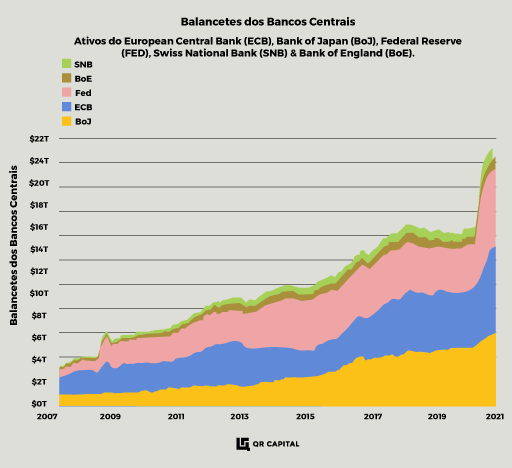

Desde a crise de 2008, os cinco maiores Bancos Centrais do mundo, dentre eles o European Central Bank (ECB), Bank of Japan (BoJ), Federal Reserve (FED), Swiss National Bank (SNB) e Bank of England (BoE), ampliaram em 8 vezes o total de ativos em seus balanços, como pode ser observado no gráfico abaixo.

O motivo para a expansão megalomaníaca é impedir que a economia global entre em grave crise econômica. Assim como em 2008, a incerteza de crise bancária, a insolvência de milhares de empresas e o risco de grave adversidade social voltaram ao radar em 2020.

Visando mitigar os efeitos da crise do coronavírus, as medidas, usualmente chamadas de anticíclicas, costumam ser rapidamente adotadas. Apesar de criarem um alívio no curto prazo para governos, famílias e empresas, esta virada econômica provoca ampliação da desigualdade e inflação no longo prazo.

Além disso, como bem pode ser notado no mercado acionário, é observada uma rápida apreciação no preço dos ativos. Aparentemente positiva aos olhos dos desavisados, esta veloz valorização guarda surpresas. Como a produção da economia não aumenta durante a crise, grande parte do crescimento no preço dos papéis não passa de euforia injustificada.

Proteção de patrimônio

Em meio à deterioração do valor na economia, investidores começam a procurar ativos que são vistos como proteção de patrimônio. Esses ativos de hedge, como ouro, prata e bitcoin, geralmente têm demanda institucional, oferta escassa e são pouco correlacionados com os movimentos do mercado acionário.

Enquanto ouro e prata são ativos adotados como hedge há mais tempo, o bitcoin vem ganhando tração na narrativa ao longo da última década. Enquanto algumas cabeças do mercado financeiro tradicional ainda tentam entender de onde vem o valor do criptoativo, diversos investidores institucionais começaram a se posicionar no mercado.

Tratado na alta de 2017 como uma moeda, o bitcoin é mais análogo às commodities do que ao dólar ou real. Como a tecnologia blockchain prioriza segurança ao invés de velocidade, o criptoativo perde vantagem comparativa com meios de trocas mais velozes, como moedas fiduciarias. No entanto, ao optar por uma robusta arquitetura de rede, o ativo digital posa como um ouro digital.

Tendo apenas 7% do atual valor de mercado do ouro, o Bitcoin apresenta vantagens práticas frente ao metal precioso. É um ativo com melhor transferência, segurança e escassez. Apesar disso, como ainda é um mercado pequeno e dominado pelo varejo, o criptoativo perde em volatilidade.

No entanto, grandes bancos como o Morgan Stanley e o JPMorgan já reconheceram que, caso o ativo continue observando o forte fluxo institucional dos últimos meses, o Bitcoin pode observar significativa redução em sua volatilidade.

Estratégia de diversificação

Para grandes investidores que vêm aportando no ativo, como a MicroStrategy de Michael Saylor e a Tesla de Elon Musk, o Bitcoin deve ser visto como uma adição de risco ao portfólio. À medida que o criptoativo aumenta a volatilidade média da carteira, ele também amplifica os retornos.

A literatura moderna de finanças parece estar em concordância com a narrativa. Investidores lendários, como Ray Dalio, reduziram o tom das críticas e começaram a observar o ativo como uma possibilidade em suas carteiras.

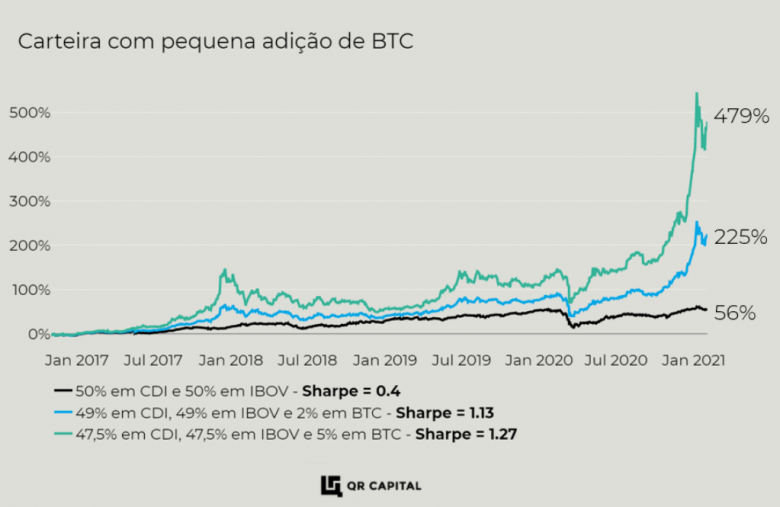

Não é muito difícil entender o porquê. Abaixo separamos uma simulação realizada pela QR Asset Management, gestora de criptoativos do grupo QR Capital, que diversifica uma carteira com uma pequena adição de 2% e 5% de Bitcoin.

Como é possível observar, mesmo com alto investimento em CDI e Ibovespa, a carteira com adição de 5% de Bitcoin observaria valorização de 479% em 4 anos. Isto enquanto mantém um bom Sharpe Ratio de 1.27.

Vale ressaltar ainda que, à medida que mais investidores institucionais se posicionarem no Bitcoin, a volatilidade será reduzida e, consequentemente, o Sharpe Ratio tende a se tornar mais atrativo com o passar do tempo.

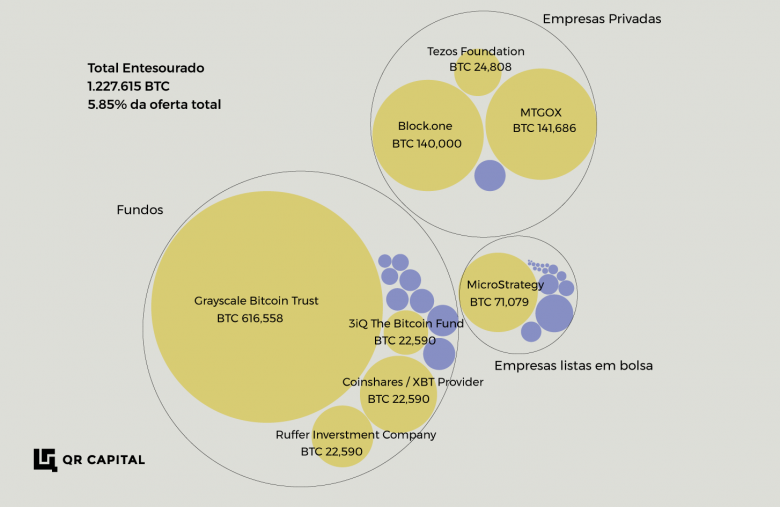

Uma forma de entender como está ocorrendo esta migração para o Bitcoin é observando o gráfico abaixo. Em levantamento realizado até o dia 31/01, oito dias antes do gigantesco aporte da Tesla de aproximadamente 43 mil BTCs, é possível perceber que 5.85% da oferta total do criptoativo já está na mão de grandes investidores.

Faltando pouco menos do que 3 milhões de BTCs para serem minerados, a atual década promete garantir uma verdadeira corrida ao ouro digital. Enquanto grandes investidores internacionais parecem ter entendido o recado e prometem não ficar de fora do atual ciclo de alta do Bitcoin, gestores brasileiros ainda perdem tempo acusando tudo que não compram de bolha.

É compreensivo, com a injeção de liquidez dos bancos centrais, fica difícil identificar onde está o valor em cada ativo. Apesar disso, em meio a incerteza global, é necessário nos lembrarmos da teoria econômica básica, pararmos de correr sobre areia movediça e começarmos a andar em terra firme.

Para se manter atualizado, siga a QR Capital no Instagram e no Twitter.

$100 de bônus de boas vindas. Crie sua conta na melhor corretora de traders de criptomoedas. Acesse ByBit.com